ETF-Sparplan: 4 Arten & 9 Tipps zum Vergleich + Risiken

Ein ETF-Sparplan gilt als eine der günstigsten und einfachsten Möglichkeiten, um sich langfristig ein Vermögen aufzubauen. Holst du aber den falschen ETF ins Depot, kann dich das dein Geld kosten. Wir erklären dir, wie ETF-Sparpläne funktionieren und geben dir eine Checkliste für dein Investment.

Für Anlegerinnen und Anleger kann ein ETF-Sparplan sinnvoll sein – vor allem, wenn sie Wert auf hohe Rendite legen. Zusätzlich dazu gewährt der ETF-Sparplan eine gewisse Flexibilität.

So funktionieren ETFs

So funktionieren ETFs

Auch wenn seit mehreren Jahren Anleger immer öfter auf ETFs setzen, ist diese Investmentform vielen Deutschen immer noch unbekannt.

ETFs sind sogenannte börsengehandelte Indexfonds, auf Englisch Exchange Traded Funds.

Ähnlich wie bei einer Aktie können sich kapitalanlegende Personen an Unternehmen beteiligen, indem sie Anteile kaufen. Wer einen ETF in sein Depot holt, der beteiligt sich sogar an allen Unternehmen eines bestimmten Indizes.

So investiert er beispielsweise bei einem DAX-ETF in die 30 größten und liquidesten Unternehmen des deutschen Aktienmarktes. Im Gegensatz zu aktiv gehandelten Fonds musst du dabei keinen teuren Fondsmanager bezahlen. Denn ETFs bilden stur einen bestimmten Aktienindex nach.

Das Ziel eines ETFs ist es, genau die Rendite eines gesamten Indexes zu erzielen. Er versucht nicht, durch die Auswahl von nur einigen Wertpapieren die breite Masse der Investoren im Marktgeschehen zu übertreffen.

Da sich jedes Jahr öfters die Zusammensetzung von Indizes verändert, bessert auch der ETF nach und tauscht entsprechende Aktien oder Anleihen aus.

Viele Anlegerinnen und Anleger schätzen an ETFs, dass sie damit das Risiko auf eine Vielzahl von Einzelwerten verteilen können und die Wahrscheinlichkeit eines Managerfehlers wegfällt. Trotzdem: Auch ETFs unterliegen den Schwankungen des Marktes und sind vor Kursverlusten nicht geschützt.

Das ist ein ETF-Sparplan

Um einen Sparplan anzulegen, brauchst du ein Wertpapierdepot. Ein ETF-Sparplan investiert monatlich einen Betrag in einen oder mehrere ETFs. Meist ist ein solcher Sparplan schon ab 50 Euro Anlagebetrag pro Monat möglich, bei manchen Banken sogar schon ab 25 Euro.

Der Fondsparplan kauft dann jeden Monat Anteile des Investmentfonds. Kostet ein Anteil des Fonds beispielsweise 50 Euro und die Rate des ETF-Sparplan beträgt 100 Euro, erwirbst du jeden Monat zwei Fondsanteile (vorausgesetzt der Kurs bleibt annähernd auf einem Niveau).

Die Sparplan-Ausführung lässt sich sowohl aussetzen, stoppen als auch dynamisieren (die Höhe der monatlichen Rate kann sich also im Laufe der Zeit verändern).

Wer mehrere ETFs in seinem Sparplan hat, sollte zudem jedes Jahr überprüfen, ob das Verhältnis zwischen den Vermögenswerten noch für ihn passend ist.

Wenn beispielsweise der Kurs eines ETFs steigt während der des anderen sinkt, kommt es schnell zu einem Ungleichgewicht im Depot. Ein solches musst du dann manuell ausgleichen, indem du die Sparrate des billigeren ETFs erhöhst oder umgekehrt die des teureren verringerst.

Langer Atem ist beim ETF-Sparplan gefragt

Bei ETFs ist Geduld gefragt

Ein ETF-Sparplan eignet sich für alle, die langfristig ein Vermögen aufbauen wollen. Viele Anleger nutzen ETFs beispielsweise für die private Altersvorsorge.

Da sich der Sparplan flexibel einstellen lässt, ist es auch kein Problem, wenn du die monatliche Sparrate einmal nicht zur Verfügung hast. Zudem lassen sich die Fondsanteile natürlich auch jederzeit verkaufen.

Ihr wahre Kraft entfalten ETFs allerdings meist erst über einen langen Zeitraum. Wenn zwischenzeitlich ein Börsencrash stattfindet, kann dich das dann sogar freuen, da du die Fondsanteile für deinen Sparplan billiger einkaufen kannst.

Genauso wie Indexfonds von Aktien zum Teil stark schwanken, tut dies auch der Wert deiner Fondsanteile. Aus diesem Grund solltest du niemals Geld investieren, dass du an einem bestimmten Zeitpunkt dringend benötigst.

Wenn die Kurse dann unten sind, musst du dein Investment mit Verlusten verlassen. Auf lange Sicht haben sich die Kurse der großen Aktienindizes bisher immer erholt und sind anschließend sogar gestiegen. Ein minimaler Anlagehorizont von fünf bis zehn Jahren ist daher ratsam.

Je länger du auf das Geld und damit dem Verkauf deiner Wertpapiere verzichten kannst, desto besser. Den langen Atem von Anlegern belohnen ETFs dann häufig mit einer hohen Rendite.

Wer im Jahr 2019 einen MSCI-World-ETF über die vergangenen fünf Jahre in seinem Depot hatte, bekam eine Rendite von rund 70 Prozent auf sein Anfangs-Investment (unabhängig vom Anbieter).

Während die Rendite über kurze Zeiträume erheblich schwanken kann, bleibt sie über längere Zeit deutlich stabiler. Ebenso sinkt die Wahrscheinlichkeit, einen Verlust einzufahren erheblich.

Rendite des MSCI-World-ETF über verschiedene Anlagezeiträume

| Anlagehorizont | Höchste Rendite | Mittelwert der Rendite | Niedrigste Rendite |

|---|---|---|---|

| 5 Jahre | 28,8% | 7,9% | -10,2% |

| 10 Jahre | 19,1% | 7,9% | -4,2% |

| 15 Jahre | 14,8% | 8,2% | 1,5% |

| 20 Jahre | 15,8% | 8,3% | 2,8% |

| 25 Jahre | 13,9% | 8,4% | 5,0% |

Quelle: MSCI Fairvalue-Berechnung

Umstrittener Cost-Average-Effekt

Umstrittener Cost-Average-Effekt

Der sogenannte Durchschnittskosteneffekt, auf Englisch Cost-Average-Effekt, spricht einem regelmäßig ausgeführten Sparplan auf lange Sicht einen Vorteil gegenüber einer Einmalanlage am Anfang zu.

Dabei sollen die Schwankungen der Wertpapier dazu führen, dass regelmäßige Anleger profitieren.

Ob sich so langfristig aber auch höhere Gewinne ergeben, ist selbst unter Experten umstritten. Gerade bei ETF-Sparplänen sollte es dir trotzdem herzlich egal sein, wenn die Kurse einmal fallen. Immerhin gleichen sich die Schwankungen langfristig aus.

Diese ETF-Arten gibt es

Inzwischen gibt es verschiedenste ETF-Produkte. Eine Einordnung ist daher auf mehrere Arten möglich.

ETF-Sparplan: Anlageklassen

ETFs orientieren sich bei ihrer Zusammensetzung an Indizes. Und diese gibt es beinahe zu jeder Anlageklasse. Neben Aktien und Anleihen gibt es auch Währungs-ETF, Rohstoff-ETFs und Immobilien-ETFs. Letztere lassen sich sogar in drei Kategorien aufteilen.

Während geschlossene Immobilienfonds Geld für ein spezifisches Objekt sammeln und Gewinne erst am Schluss ausschütten, erwerben offene Immobilienfonds Gebäude auf globaler Ebene und können auch Dividende an die Anteilseigner ausschütten.

Eine besondere Form von Immobilien-ETFs sind sogenannte Real Estate Investment Trusts (REITs). Diese sind nicht nur steuerbegünstigt sondern auch dazu verpflichtet, 90 Prozent ihrer Gewinne an die Investoren auszuschütten.

ETF-Sparplan: Anlageziele

Genauso wie Indizes spezialisieren sich manche ETFs auf kleine Unternehmen mit Wachstumspotenzial, andere wiederum auf große Unternehmen mit regelmäßiger Dividendenausschüttung. Bei der Auswahl eines ETFs solltest du dir deswegen über deine eigenen Anlageziele im Klaren sein.

ETF-Sparplan: Branchen und Länder

Branchen und Länder

Viele ETFs lassen sich nach ihrem Schwerpunkt gruppieren. Dieser kann auf einer bestimmten Ländergruppe und deren Entwicklungsstand liegen.

Genauso gibt es aber auch Branchen-ETFs, die Unternehmen eines Wirtschaftsbereichs zusammenfassen.

Wer früher noch einzelne Aktien auswählen musste, kann heute mit einem einzigen ETF in die Gesundheitsbranche in den Industrienationen investieren.

ETF-Sparplan: Art der Nachbildung

ETFs werden auch anhand der Methode unterschieden, mit der sie Indizes abbilden. So gibt es physisch und synthetische replizierende ETFs. Während ein physischer ETF die echten Werte eines Index kauft, ist es bei der synthetischen Variante etwas komplizierter.

Vereinfacht ausgedrückt, landen hier nicht die gleichen Werte im ETF wie sie im Index enthalten sind. Stattdessen erreicht der ETF-Anbieter die gleiche Kursentwicklung des Indexes dadurch, dass er ein Tauschgeschäft mit einem anderen Finanzpartner eingeht (sogenannte Swaps).

Unabhängig von der tatsächlichen Entwicklung der Werte im ETF bekommt der Anbieter dann die Wertentwicklung des gewünschten Indizes zugesprochen.

Ohne Bankberater investieren

Ohne Bankberater investieren in ETFs

Viele Menschen sind mit der eigenen Geldanlage überfordert. Sie trauen sich Investitionen entweder nicht zu oder schätzen einen Bankberater als kompetenter ein.

Doch der ist unter Umständen mehr an seiner eigenen Provision interessiert als an deiner langfristigen Rendite und will dir daher teure Anlageprodukte nahelegen.

Besser ist es dagegen, selbst Verantwortung für den Vermögensaufbau zu übernehmen.

Beherzigst du dabei ein paar Grundregeln und investierst nur in eine Anlage, die du auch verstehst, wirst du dich mit deiner Investition sicher fühlen. Zusätzlich behältst du die volle Kontrolle über dein Investment und kannst es flexibel anpassen.

ETF-Sparpläne auswählen – Tipps zum Vergleich

ETF-Sparpläne selbst vergleichen – so geht’s

Wer einen ETF-Sparplan anlegen möchte, muss bei beim Vergleich der ETFs und auch bei der Auswahl seines Onlinedepots einiges beachten.

Damit du nicht die Orientierung im Finanzdschungel verlierst, geben wir dir eine Checkliste mit den wichtigsten Fallstricken für deinen ETF-Sparplan mit auf den Weg.

EFT-Sparplan: Risiko und Anlagehorizont

Zuerst solltest du dich fragen, mit welchem Risiko du dich bei deinem Investment wohl fühlst. Ist dir eher die Sicherheit deines angelegten Geldes wichtig oder ein möglichst hoher Gewinn?

Bist zu gar keinem Risiko bereit, dann solltest dein Geld lieber auf dem Tagesgeldkonto oder auf dem Sparbuch lassen. Das gleiche gilt auch für Geld, dass du für regelmäßige Einkäufe oder als Rücklage für unerwartete Ausgaben benötigst.

Bestimmt hast du schon einmal vom magischen Dreieck der Vermögensanlage gehört. Dieses zeigt dir die bei der Geldanlage miteinander konkurrierenden Ziele Rentabilität, Sicherheit und Liquidität.

Hierbei lassen sich immer nur zwei Ziele gleichzeitig erreichen, während du das dritte vernachlässigen musst. Möchtest du zum Beispiel auf eine risikofrei Geldanlage setzen und möglichst schnell auf dein Geld zugreifen können, leidet dabei die Rentabilität deiner Anlage.

ETFs versuchen zwar einen Kompromiss zwischen allen Zielen zu finden. Doch auch sie sind kurzfristigen Kursschwankungen unterlegen. Darum solltest du nie Geld investieren, dass du nicht über viele Jahre oder sogar mehrere Jahrzehnte nicht benötigst.

Damit gleichst du die vergleichsweise geringe Sicherheit und die damit verbundene Risiko, zu einem schlechten Zeitpunkt verkaufen zu müssen aus. Fühlst du dich mit volatilen Aktien-ETFs zu unsicher, kannst du auch auf Anleihen-ETFs zurückgreifen.

Anleihen gelten als stabilere und risikoärmere Anlageklassen. Häufig ist nach Abzug von Steuern, Inflation und Gebühren aber auch eine Negativrendite möglich. Aus diesem Grund mischen viele Anleger ihr Portfolio sowohl mit Aktien- als auch Anleihen-ETFs. Je höher der Anleihen-Anteil, desto geringer ist das Risiko.

Deine Sparrate ist entscheidend

Auch eine kleine Sparrate lässt dein Vermögen anwachsen

Überlege dir, wie viel Geld monatlich in deinen Sparplan fließen soll.

Das ist später für die Depotauswahl wichtig, da sich die Gebühren an deine Sparrate knüpfen können. Investieren ist heute selbst mit Kleinstbeträgen von 25 Euro im Monat sinnvoll.

Auch wenn du nicht gleich die hohen Gewinne einfahren wirst, so bringst du trotzdem den Stein ins Rollen und sammelst bereits Erfahrung für größere Geldanlagen in der Zukunft.

Sparpläne sind eine gute Möglichkeit ohne vorhandenes Kapital mit dem Investieren zu beginnen. Selbst wenn du dir nur das Geld für den täglichen Kaffee to Go sparst, hast du deine monatliche Sparrate schon zusammen.

Achte auch darauf, dass manche Broker kostenlose ETF-Sparpläne anbieten. Diese sind meist an einen monatlichen Maximalbetrag gebunden. Möchtest du darüber hinaus mehr investieren, fallen dann Gebühren für die Sparplanausführung an.

Tipps zum Geld sparen findest du hier.

Darauf solltest du bei der Depotauswahl achten

Darauf solltest du bei der Depotauswahl achten

Das wichtigste Argument für die Auswahl deines Depots sollten zunächst die Kosten sein. Fallen zum Beispiel Depotgebühren an?

Oftmals entfallen diese ab einer gewissen Investitionsrate im Quartal. Darüber hinaus berechnen dir die meisten Broker Gebühren für den Sparplan oder bieten dir alternativ einen Pool von kostenlos besparbaren ETFs an.

Schaue am besten bei jedem Broker, ob dieser deine favorisierten ETFs vielleicht im Angebot hat. So kannst du in manchen Fällen komplett kostenlos investieren. Vergessen solltest du allerdings nicht, dass beim Verkauf deiner ETFs natürlich wieder Gebühren anfallen.

Die Gebühren für den Kauf und Verkauf von ETFs können je nach Höhe der regelmäßigen Anlage stark variieren. Hier lohnt es sich also, die Angebote mit Blick auf dein Sparrate zu vergleichen. Auch die Benutzeroberfläche des Online-Depots und der Service-Umfang können ein entscheidendes Argument sein.

Schließlich hast du noch die Möglichkeit, ein Depot bei einer Direktbank zu eröffnen. Somit könntest neben dem Wertpapierhandel auch direkt deine anderen Bankgeschäfte abwickeln. Hast du bereits ein Konto bei einer Direktbank lässt sich ein Depot meist schnell freischalten.

Indexgewicht und Volumen des ETFs

Was draufsteht muss nicht unbedingt drin sein. Was schon bei Lebensmitteln eine nützliche Weisheit ist, ist auch beim Investieren in ETFs hilfreich. Denn die geben manchmal eine viel breitere Streuung der Anlage vor, investieren dann aber den Großteil in eine einzelne Region.

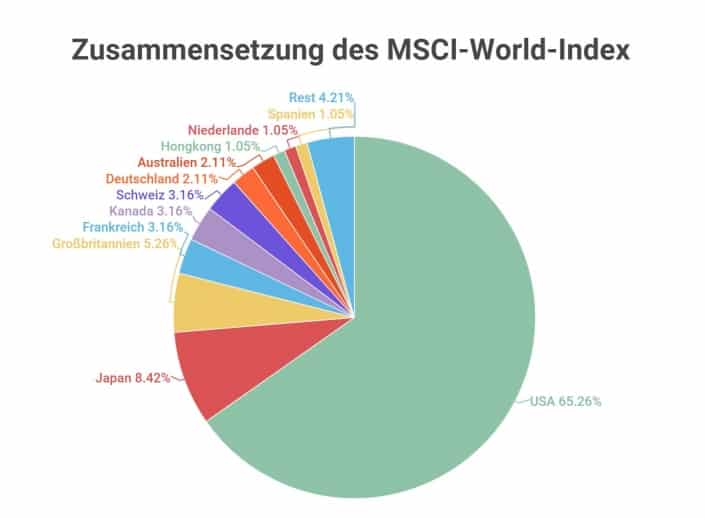

Der MSCI-World-ETF brüstet sich beispielsweise damit, in mehr als 1600 Unternehmen in 23 Industrieländern auf der ganzen Welt zu investieren. Diese Angaben sind soweit korrekt.

Da der ETF allerdings 85 Prozent der Marktkapitalisierung (rechnerische Gesamtwert aller Börsenunternehmen) in jedem Land abdeckt, unterscheiden sich die Anteile pro Land teilweise erheblich.

Die USA verfügen über den weltweit größten Aktienmarkt und sind so mit einem Anteil von knapp 63 Prozent im ETF enthalten. Wer also Wert darauf legt, sein Geld möglichst gleichmäßig auf die weltweiten Indizes zu verteilen, sollte den MSCI-World-ETF daher mit anderen ETFs kombinieren.

Quelle: justetf.com

Neben der Zusammensetzung ist auch die Anzahl der Unternehmen und das Fondsvolumen von entscheidender Bedeutung.

Je mehr Einzelwerte in einem ETF enthalten sind, desto breiter streut dieser das Risiko. Und je höher das Fondsvolumen, desto effizienter ist die Verwaltung des ETFs, was sich für den Anleger meist in geringeren Gebühren wiederspiegelt.

Die Replikationsmethode von ETFs

Synthetisch oder physisch replizierender ETF – keine der beiden Varianten ist zwingend besser als die andere. Stattdessen solltest du dort investieren, womit du dich am wohlsten fühlst. Physische ETFs beinhalten echte Werte eines Indexes, sind aber in den meisten Fällen mit etwas höheren Gebühren verbunden.

Vielleicht ist dir die Abbildungsmethode aber auch egal und du legst eher Wert auf die niedrigere Gesamtkostenquote von synthetischen ETFs.

Diese bilden aber nicht den echten Index ab sondern vollziehen seine Wertentwicklung lediglich mit Tauschgeschäften nach. In der Performance unterscheiden sich die beiden Varianten in der Praxis so gut wie gar nicht voneinander.

Thesaurierender oder ausschüttender ETF

Thesaurierender oder ausschüttender ETF

Das Thema Ausschüttung hat für ETF-Investoren eine wichtige Bedeutung.

Grundsätzlich gibt es ausschüttende und thesaurierende, also reinvestierende Fonds. Erzielt ein ausschüttende ETFs Erträge, bezahlt er seine Anleger meistens jährlich aus.

Der Investor kann dann frei darüber entscheiden, ob er das Geld lieber ausgeben, woanders investieren oder wieder in den gleichen ETF stecken will.

Bei einem thesaurierenden ETF fließen die Erträge automatisch wieder in den gleichen Fonds ohne dass dafür erneut Gebühren anfallen. Hierdurch kann der Anleger besonders gut vom Zinseszins profitieren.

Übrigens: Nach dem Investmentsteuergesetz von 2018 ist die Art der Ausschüttung genauso wie die Herkunft und die Replikationsmehtode nicht mehr für die steuerliche Behandlung des ETF relevant. Der Gesetzgeber behandelt alle ETFs gleich.

Verwaltungskosten von ETFs

Auch wenn sie noch lange nicht so teuer sind wie aktiv gemanagte Fonds, entstehen auch bei passiven Indexfonds kleinere Verwaltungskosten. Diese kannst du anhand der Gesamtkostenquote, der Total Expense Ratio (TER), herausfinden.

Sie spiegelt sämtliche direkten Kosten eines ETFs pro Jahr wieder. Vergleiche deswegen die TER von ähnlichen ETFs miteinander.

Physische ETFs sind meist etwas teurer als ihre synthetischen Varianten. Im TER nicht enthalten sind übrigens die Transaktionskosten, die dir dein Broker für den Kauf und Verkauf deines Wertpapieres berechnet.

Tracking-Error und Tracking-Differenz

Der Wert des Tracking-Error (TE) gibt an, wie weit der ETF vom zugrunde liegenden Index abweicht. Ein kleinerer Wert ist also in den meisten Fällen besser, da der ETF dann die Wertentwicklung des Index genauer nachbildet. Außerdem können durch hohe Tracking-Error-Werte weitere indirekte Kosten für den Anleger entstehen.

Während der Tracking-Error nur den Grad der Abweichung eines ETFs von seinem Index angibt, beschreibt die Tracking-Differenz (TD) den Unterschied in der Rendite. Denn ein ETF kann natürlich in beide Richtungen abweichen, sowohl positiv als auch negativ.

Performance deines ETFs

Performance deines ETFs entscheidet

Die Performance ist natürlich einer der ausschlaggebenden Faktoren für Anleger.

Die Wertentwicklung aus der Vergangenheit ist zwar keine Garantie für die in der Zukunft, dennoch kannst du sie als Entscheidungsgrundlage heranziehen.

Vergleiche ETFs in ihrer Performance über verschiedene Zeiträume abhängig von deinem Anlagehorizont. Bedenke auch, dass die ETFs unterschiedlich volatil sind.

Ein Emerging-Markets-ETF (Investment in Schwellenländer) kann beispielsweise in fünf Jahren einen MSCI-World-ETF deutlich underperformen aber in 20 Jahren um ein Vielfaches übersteigen.

Ebenso gibt es für die großen Aktienindizes meist mehrere Anbieter pro ETF. Vergleichst du ETFs mehrerer Anbieter, achte neben den Gebühren auf die Performance in der Vergangenheit.

Auch wenn die ETFs den gleichen Index abbilden, ist die Performance nicht immer gleich. Eine gute Anlaufstelle, um verschiedene ETFs miteinander zu vergleichen ist die Vergleichs-Webseite justetf.com.

Wenn du dich selbstständig machen willst, findest du hier wertvolle Tipps.

(10 votes, average: 4,50 out of 5)

(10 votes, average: 4,50 out of 5)